发布日期:2024-12-03 11:18 点击次数:110

登录新浪财经APP 搜索【信披】查看更多考评等级

盈透证券是全球领先的券商之一,提供高达1:100的配资杠杆,手续费低廉,平台稳定可靠。

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

文|司凡星

来源|博望财经

在经历K12寒冬之后,在线教育在AI大模型的加持下迎来新生。

从网易有道、科大讯飞再到作业帮…众多教育赛道巨头摩拳擦掌,纷纷发布自家大模型产品,中信证券(维权)研报指出,OpenAI推出GPT之后,生成式大模型掀起AI+教育新浪潮,国内企业积极自研垂类教育大模型,商业化进程有望加速。

与此同时,豆神教育也与智谱华章合资推出自主智能体产品AutoGLM,在资本市场引爆“智谱AI”概念。消息发布后,10月28日至10月31日,豆神教育接连实现“20CM涨停”,4个交易日累计涨幅达107.4%,11月1日股价创出近三年新高,触及13.5元/股高点。而拉长时间看,近60个交易日内,豆神教育涨幅就超过300%。

月满则亏,水满则溢。

蹭上AI概念的豆神教育暴涨容易,暴跌也非常容易。11月7日,豆神教育股价大幅跳水,盘中跌停,市值一日蒸发超10%,11月18日更是暴跌18.9%。截至发稿前,豆神教育股价收于9.61元/股,市值198.6亿。

暴涨暴跌背后,是投资者对公司未来发展的不确定观望,以及当前估值能否支撑股价的现实考量。豆神教育经营成色几何?热炒背后,又藏匿哪些成长痛点?

6年亏损52亿,破产重整,坎坷转型,未来确定性几何?

曾经,因众所周知的政策调整,豆神教育剥离了K12培训业务,将重心转向教育信息化和职业教育领域。但转型过程荆棘坎坷,2018年,豆神教育前身立思辰收购豆神大语文,2020年7月,立思辰定增13亿元,豆神大语文创始人窦昕成为上市公司第二大股东,公司更名为豆神教育。

自2020年更名以来,豆神教育经历了扩张、巨额亏损、管理层动荡和破产重组、业务转型等困境,还曾被曝出欠薪、分校跑路等负面消息。

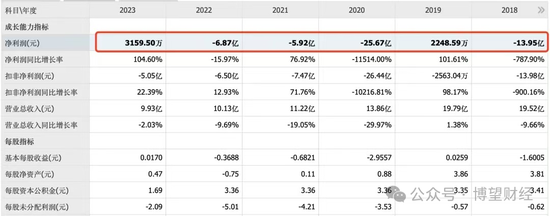

据财报显示,2018年至2023年,豆神教育营收分别为19.52亿元、19.79亿元、13.86亿元、11.22亿元、10.13亿元、9.93亿元;净利润分别为-13.95亿元、2248.59万元、-25.67亿元、-5.92亿元、-6.87亿元、3159.50万元。

六年时间,公司总亏损近52亿元。由于多年亏损叠加扩张时期进行的多次并购,导致豆神教育已然面临较高的商誉减值风险。

2020年,豆神教育计提商誉减值就高达21亿元,此前收购的康邦科技一家,就计提了12.8亿元,2022年,豆神教育对全资子公司上海腾云教育投资计提了2038.34万元商誉减值,对孙公司甘肃华侨服务、新疆瑞特威科技分别计提了217.94万元、1456.05万元的商誉减值。

与此同时,多年业绩亏损也导致公司一度退市,最终因500万元欠款被申请破产重整,而今年6月豆神教育刚刚摘掉ST的帽子,三个月后,便发布AI智能学习产品“豆神AI”,沾上AI概念,股价一飞冲天,一切显得那么顺利,却又那么“刚刚好”。

如今,在经历了扩张、转型、重整之后,豆神教育似乎在慢慢向好。从2024年上半年开始,豆神教育终于转亏为盈。前三季度,实现归属于上市公司股东的净利润约为1.11亿元,同比增长209.82%。但其营业收入约为5.57亿元,同比下降12.93%。销售费用、管理费用、财务费用分别同比下降了26.84%、20.51%和73.86%。

事实上,豆神教育的营收规模在持续萎缩,2019年营收为19.8亿元,2023年已然跌破10亿大关, 在收入持续下滑的情况下利润却增长,本质是公司剥离了非核心业务控制了支出,而非实现了自我造血能力的提升,很显然,这份盈利并不具有持续性与确定性。

业绩扭亏为盈、破产完成重组,转型之后的豆神教育依然稳定性待考。

AI产品营收占比不到4%,AI业务真的能帮豆神翻身吗?

从业务看,目前豆神教育的主营业务涵盖素质教育、教育信息化、文旅研学以及直播电商等板块儿,今年前三季度业绩增长的主线业务是直播和非学科素质培训业务。

而对于概念火热的AI教育,财报显示,2024年前三季度,公司AI教育产品产生的收入占营业收入不超过4%。这意味着公司股价的飙升和估值的攀升更多是由市场情绪而非实际业绩支撑的结果,豆神教育的AI利好也只是蹭热点而已。

从产品端来看,10月30日,豆神教育正式发布C端AI智能学习产品“豆神AI”。“豆神AI”与目前市场已有的智慧教育解决方案产品相比确实有一定的特点。

据公开资料显示,豆神AI是公司自主研发的端模一体教育产品具有数字分身与神经网络图谱+端到端的高质量内容生产能力以及超拟人语音合成技术。

内容方面,在阅读、写作、大语文等领域,豆神教育积累了较为深厚的数据资源,能够保证豆神AI快速迭代、持续智能进化。技术面而言,豆神采用前后端异构型的数据训练路径,需要长时间的数据准备和深入的产学研结合。

然而在落地层面依然有很大挑战。目前的语文教育不仅仅涉及知识数据的准确性问题,还包含了理解能力、表达能力、情感互动等主观性因素,甚至对于现在的语文考试而言,前者涉及量很少,所以豆神AI其实能提升的效果微乎其微,至少在现阶段,豆神AI的噱头大于实际运用效果。

教育大模型的最终目标是打造 24小时陪伴的AI老师,但现在,大模型在教育领域的应用还在早期,换言之,豆神的新业务并不能为公司带来持续稳定的收入增长。

被动减持,5.86亿股解禁将至,合规风险,能经受住考验?

股市震荡,信心最可贵。

11月6日豆神教育公告披露,第八大股东池燕明于10月29日至11月5日期间,以集中竞价方式减持了公司1600万股股票,减持均价为11.495元,占公司总股本的0.77%,估算减持对应金额达1.84亿元。本次减持后,池燕明持股比例由2.90%降至2.13%。此次减持为金融借款合同纠纷导致的被动减持。

不少投资者为此牵肠挂肚、言辞情绪激动,所为何故?

从9月26日至11月5日,豆神教育股价累计飙涨330%;10月23日减持预披露公告披露后的9个交易日,豆神教育继续累计大涨109%。换言之,池燕明所抵押的1600万股豆神教育股票价值,仅自9月26日后不到30个交易日内,就由不到4500万元急速上涨至1.93亿元。

在股价飙升之际进行处置减持是真的巧合?是否也有拉升股价、掩护股东套现的质疑可能?

质疑并非空穴来风。早在2019-2022年,豆神教育彼时处在最危机时刻,原实控人池燕明就曾多次主动减持,仅3年时间套现约6.2亿元,2020年,还因违规减持收到深交所监管函。

此外,12月30日,豆神教育将解禁5.86亿股,占总股本28%,若解禁后相关股东是否同样会在股价高位选择减持套现,股价必然受影响,这也成为接下来投资者最担心的问题的问题之一。

都说解禁猛于虎,其实它是一颗试金石,能否稳坐钓鱼台,黏住投资者,全靠实力底色。

减持之外合规问题也不可不察。近一年内,豆神教育就被违规处罚5次,合规风险很高。

比如,2024年9月20日因业绩预告不准确且修正不及时被深圳证券交易所通报批评,董事长兼时任总经理窦昕、时任财务总监张瑛也被给予通报批评处分。同月,又因未及时披露诉多笔诉讼和仲裁案件,主要负责人窦昕、陈钊、张瑛因多项信息披露违规受到行政监管警示。

END

据艾媒咨询预测,到2025年,中国的教育智能硬件市场规模将超过1000亿元。

海阔凭鱼跃,天高任鸟飞。但转型升级从来不是轻松的话题,如履薄冰,需慎之又慎。对于企业脱困而言,大道至简,实干为要,如何在新业务上持续突破带动业绩,如何去浮躁留耐心以时间为伴,靠产品力自证?豆神教育还有很长的路要走。

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:韦子蓉 太原炒股配资

上一篇:场内股票配资 特朗普二儿媳将进入国会?共和党议员正在推举拉拉填补空缺

下一篇:股票配资平台的小知识配资平台股票 事关2024年国家药品目录调整 国家医保局公开征求意见